こんにちは!

本店の斎藤です(^^)/

木枯らしが吹くようになってきました。

皆様、風邪など引いていませんか?

寒くなってきたら、体の芯からあたたまる「おでん」が最高です!(*^-^*)

さて、今日は住宅購入を考え始めた方に読んでいただきたい内容です。

「まずは!物件から!」なんてすぐにスーモやアットホームで物件を検索したりしていませんか?これでは理想ばかり膨らんで、いざ購入したい物件が出てきても、本当に自分が「買える物件か」わからないまま、あれよあれよと他の方に物件を奪われてしまう・・・なんてこと、よくあるんです(´;ω;`)

「自分はどのくらい借入れができるのか?」

これを知っていないと「買える物件」が見つかりません。

【買える額】

●貯金+援助+住宅ローンの合計が最大の「買える額」

例えば、年収が500万円の方の場合、5倍の2500万円〜6倍の3000万円程度が一般的な購入可能額の目安となります。ただし、これには頭金や諸費用が含まれないため、実際にはもう少し低めに考える方が安心です。

住宅購入の予算は「自己資金」と「住宅ローン」の合算額。自己資金の中に親からの援助などがあればそれも足しましょう。

「買える額(物件価格)」を100%とするなら、目安は自己資金(諸費用など)で20%、住宅ローンで80%で検討すると良いでしょう。

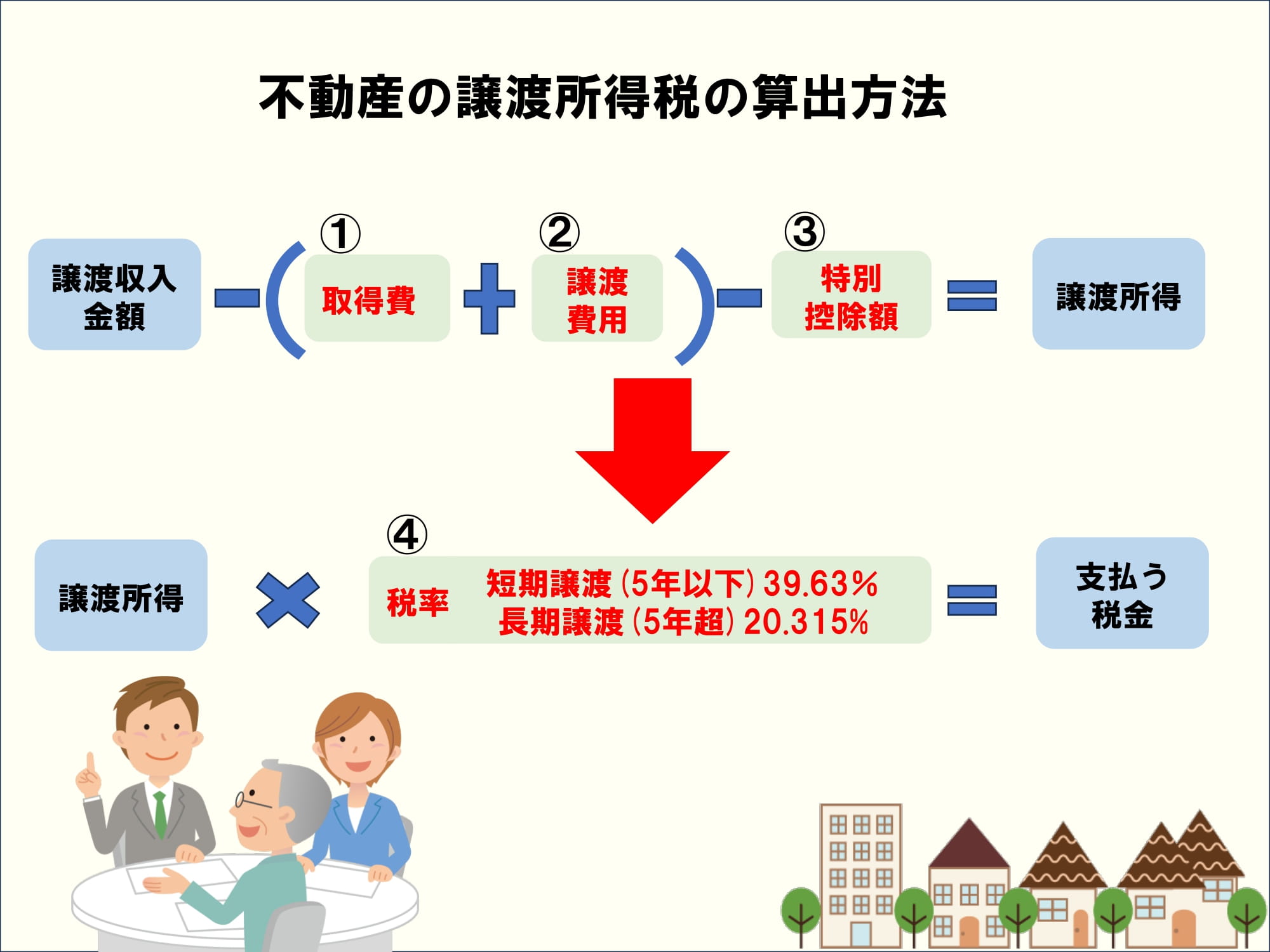

【借入額】

●借入額の理想は年間返済額が手取り収入の30%以下!

次に、金融機関からどれだけの借入が可能かも調べましょう。金融機関は通常、年収に対する返済比率(多くの場合は年収の25%〜35%)に基づき、借入可能額を決定します。自分の年収や返済可能な額から逆算して、どれくらいの借入が可能なのかを確認することが大切です。

「借りられるから」という理由だけで上限いっぱいに設定するのはNGです。

<計算方法>

①収入から1ヶ月の返済可能額を算出

年収×30%(年収負担率)÷12ヶ月=1ヶ月あたりの返済上限額

②維持費を差し引いてリアルな返済額を出す

1ヶ月あたりの返済上限額-維持費=1ヶ月のリアルな返済額

いかがですか?

無理のない予算組みは、年収をベースに考えると良いでしょう。

諸費用の目安は、物件価格の約8%です。

【返済シュミレーションを使おう】

借入額が決まったら、返済シミュレーションを行い、月々の返済額や返済期間、最終的な返済総額を確認します。特に変動金利の場合は、金利が上がるリスクも考慮し、返済額が増加した場合の負担もシミュレーションすることが重要です。

LIFULL HOME’Sさんが「おうち予算シュミレーション」を紹介しています。

参考にしてみてください。

https://www.ekoda-home.jp/diarypro/data/upfile/https://lifullhomes-index.jp/sim/household/

ひとつの例ですが・・・

大手企業にお勤めの方が、収入も安定してきたので住宅ローンを上限まで借入れし、家を購入。その後、新型コロナウィルスの影響による業績の悪化でリストラされてしまい、無収入に。家を売却しローンを返済したくても、売却額が想定より安くて借金だけが残ってしまう・・・なんてことも。

収入が多かった時期を基準に借入額を増やすのはNGです。住宅ローンは長期間続きます。無理のない返済計画を立てていきましょう。

矢島不動産管理では、物件購入・住宅ローンについてはもちろん、あなたの不動産の将来を考えて物件提案をさせていただきます。

「買いましょう」という押し売りはしません。あなたと一緒に、考え、良いアドバイスをさせていただきます。

ぜひ一度、ご相談ください。(^^)/